Fundo de Combate a Pobreza

Índice

Cálculo do Fundo de Combate a Pobreza

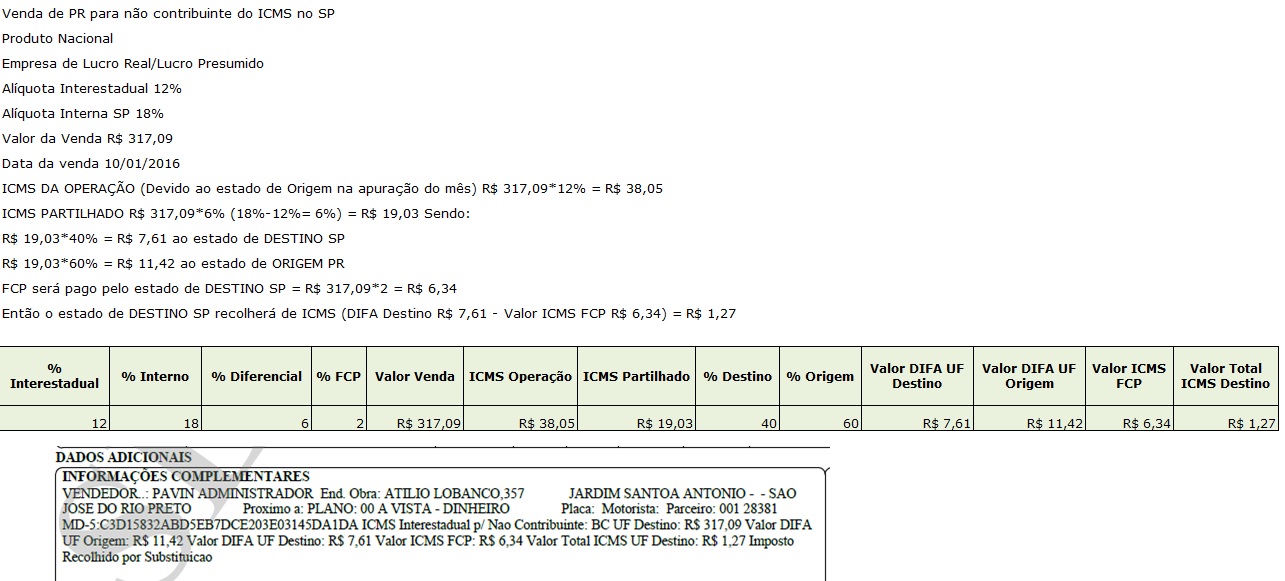

Segue exemplo do cálculo do fundo de combate a pobreza e as observações que constaram na NF-e.

Apresentação

A Emenda Constitucional nº 87/15 determina alterações na sistemática de cobrança do ICMS nas operações interestaduais destinadas a não contribuintes do imposto. O FCP - Fundo de Combate a Pobreza, visa direcionar recursos públicos para programas voltados à nutrição, habitação, educação e saúde, incluindo ações voltadas à criança e ao adolescente e à agricultura familiar.Com a validade do Convênio 93/2015, as empresas precisam ajustar o layout de suas Notas Fiscais e outros procedimentos tributários. Caso contrário, as operações executadas deverão ser interrompidas. A vigência da norma vai impor às empresas a necessidade de calcular o ICMS devido com base nas alíquotas do estado de destino e interestadual, para o estado de origem.

- A partir de 01/01/2016 todas as empresas que realizam operações de comercialização interestadual (VENDA) destinados a contribuinte ou não contribuinte do ICMS, devem observar a destinação dos produtos vendidos.

Para os produtos destinados à consumidor final, não contribuinte (Pessoa Física ou Jurídica não contribuinte do ICMS), haverá alteração na alíquota interestadual. Para compreensão das diretrizes definidas foram publicadas a a Nota Técnica 2015/003, o Convenio ICMS 93/2015 e o Ajuste SINIEF 05/2015 contendo instruções necessárias.

Emenda Constitucional nº 87/15

Altera o § 2º do art. 155 da Constituição Federal e inclui o art. 99 no Ato das Disposições Constitucionais Transitórias, para tratar da sistemática de cobrança do imposto sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação incidente sobre as operações e prestações que destinem bens e serviços a consumidor final, contribuinte ou não do imposto, localizado em outro Estado.

Nota Técnica 2015/03

Esta Nota Técnica altera o leiaute da NF-e para receber as informações correspondentes ao ICMS devido para a Unidade da Federação de Destino, nas operações interestaduais de venda para consumidor final não contribuinte, atendendo as definições da Emenda Constitucional 87/2015. Também visa atender à necessidade de identificar o Código Especificador da Substituição Tributária – CEST, que estabelece a sistemática de uniformização e identificação das mercadorias e bens passíveis de sujeição aos regimes de substituição tributária e de antecipação de recolhimento do ICMS com o encerramento de tributação, relativos às operações subsequentes, conforme definições do Convênio ICMS 92, de 20 de agosto de 2015.

Commerce CheckOut - NF-e

Mudanças no XML da NF-e e mudanças significativa no cálculo dos impostos dos produtos envolvidos nestas operações.

Veja mais detalhes em Nota Fiscal Eletrônica

Alíquota interestadual

Adotar-se-á a partir de 01/01/2016 a alíquota interestadual de 4%, 7% ou 12% conforme origem do produto e estado de destino. Caberá ao Estado do destinatário o imposto correspondente ao diferencial de alíquota (CONFORME TABELA ABAIXO). Diferencial de alíquota: É a diferença entre a alíquota interestadual e a alíquota interna do produto no Estado de destino. O Convênio 93/2015 também delimita que, no caso de operações e prestações de serviços destinadas ao consumidor final que não seja enquadrado como contribuinte, a diferença entre a alíquota interna e a interestadual deverá ser partilhada entre o Estado remetente e o Estado de destino da seguinte forma:

* Para o ano de 2016: 40% (quarenta por cento) para o Estado de destino e 60% (sessenta por cento) para o Estado de origem; * Para o ano de 2017: 60% (sessenta por cento) para o Estado de destino e 40% (quarenta por cento) para o Estado de origem; * Para o ano de 2018: 80% (oitenta por cento) para o Estado de destino e 20% (vinte por cento) para o Estado de origem; * A partir do ano de 2019: 100% (cem por cento) para o Estado de destino.

Cálculo do Diferencial de Alíquota e Distribuição

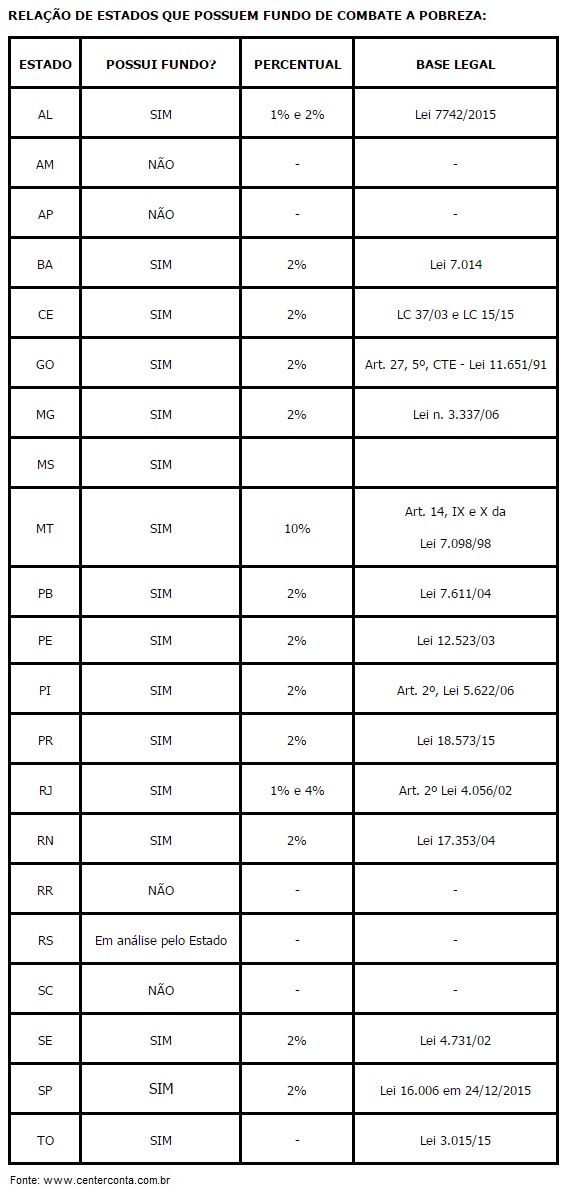

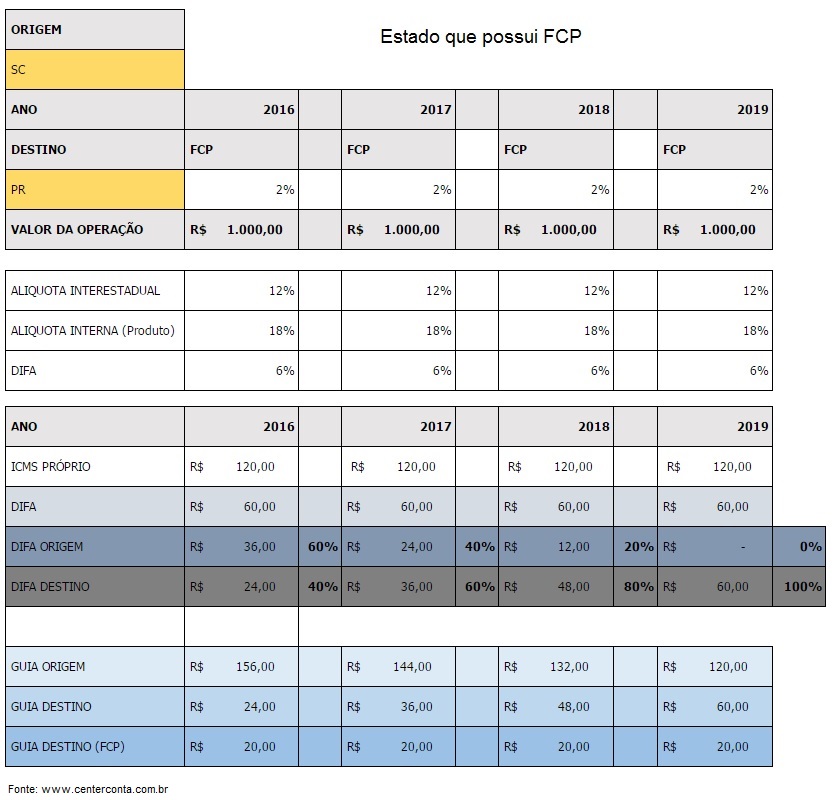

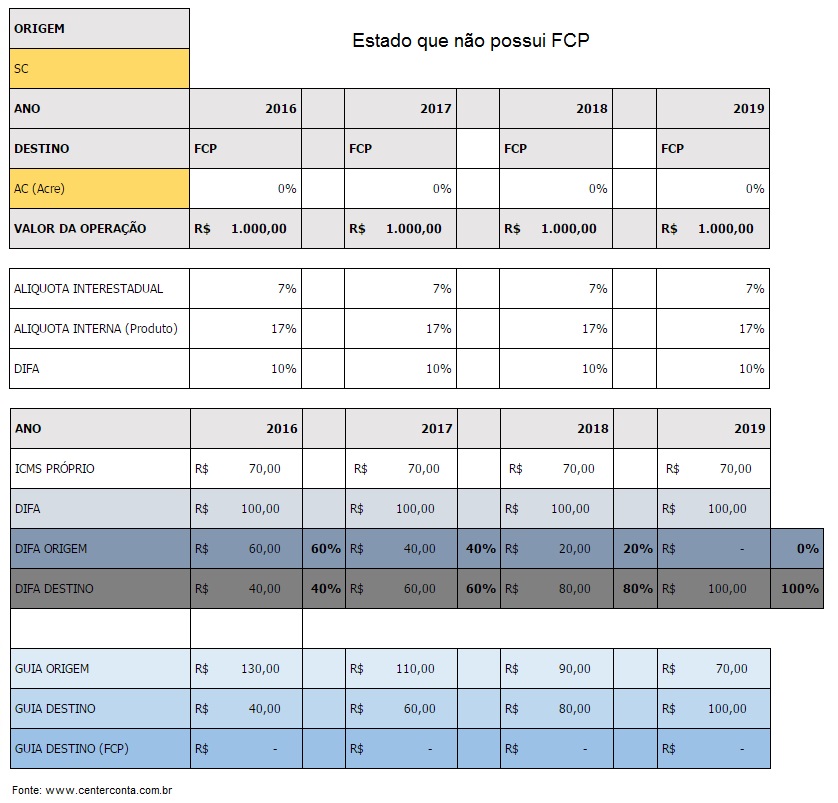

Segue abaixo exemplos de cálculo do Diferencial de Alíquota e distribuição da partilha, levando-se em conta que alguns Estados tem FCP (Fundo de Combate a Pobreza), sendo que deverá ser consultado a legislação do Estado de destino.

Exemplo do Estado que possui FCP

Exemplo do Estado que não possui FCP

Relação de Estados que possuem FCP

Totall Config

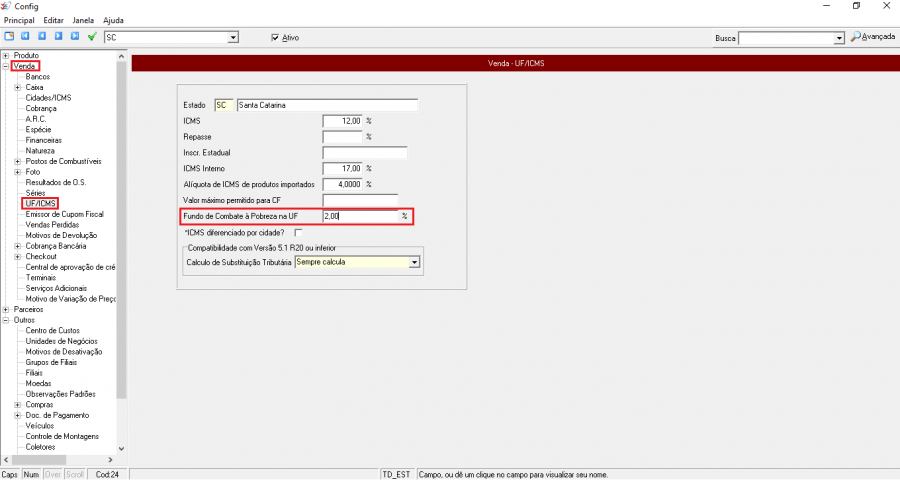

Para configurar o percentual de Combate a pobreza, criou-se uma configuração, que deverá ser realizada no seguinte caminho: Venda=>UF/ICMS=> Selecionar o estado que deseja e alterar o "campo" Fundo de Combate à Pobreza na UF, conforme pode-se ver na imagem abaixo.

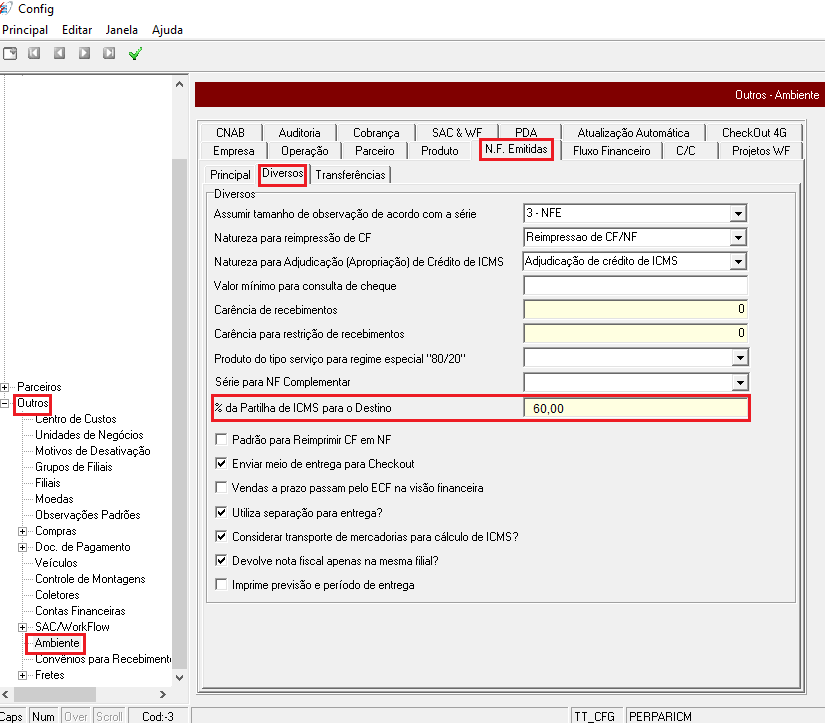

Foi criada também outra configuração para quando houver alteração no percentual da partilha de ICMS, conforme previsto em lei, onde no ano que vem estará sendo alterado para 60%.

Para acesso a esta configuração deverá seguir o caminho: Outros=>Ambiente=>Guia N.F Emitidas=>Guia Diversos=> Campo % da Partilha de ICMS para o Destino.

FAQ

Qual Estado fica com o Imposto? Parte do imposto fica no estado que remete a mercadoria e a outra fica no estado que é destinatário. Com isso, ganham todos os estados. É uma regra de quatro anos e ao término deste prazo todo o ICMS ficará no destino e não na origem da mercadoria.

O consumidor final irá pagar algum imposto também? Não. Para o consumidor, nada muda.

Fontes:

- Flávia Victória Valcanaia - Centerconta Contabilidade S/S Ltda. - www.centerconta.com.br

- Nota Técnica 2015/003

- EMENDA CONSTITUCIONAL Nº 87, DE 16 DE ABRIL DE 2015

- AJUSTE SINIEF 5, DE 2 DE OUTUBRO DE 2015 DOU de 08.10.2015

- CONVÊNIO ICMS 93, DE 17 DE SETEMBRO DE 2015 Publicado no DOU de 21.09.15