Fundo de Combate a Pobreza

Índice

Apresentação

A Emenda Constitucional nº 87/15 determina alterações na sistemática de cobrança do ICMS nas operações interestaduais destinadas a não contribuintes do imposto. O FCP - Fundo de Combate a Pobreza, visa direcionar recursos públicos para programas voltados à nutrição, habitação, educação e saúde, incluindo ações voltadas à criança e ao adolescente e à agricultura familiar.Com a validade do Convênio 93/2015, as empresas precisam ajustar o layout de suas Notas Fiscais e outros procedimentos tributários. Caso contrário, as operações executadas deverão ser interrompidas. A vigência da norma vai impor às empresas a necessidade de calcular o ICMS devido com base nas alíquotas do estado de destino e interestadual, para o estado de origem.

http://www.planalto.gov.br/ccivil_03/constituicao/emendas/emc/emc87.htm

Para os produtos destinados à consumidor final, não contribuinte (Pessoa Física ou Jurídica não contribuinte do ICMS), haverá alteração na alíquota interestadual.

Para compreensão das diretrizes definidas foram publicadas a a Nota Técnica 2015/003, o Convenio ICMS 93/2015 e o Ajuste SINIEF 05/2015 contendo instruções necessárias.

https://www.confaz.fazenda.gov.br/legislacao/convenios/2015/cv093_15

Emenda Constitucional nº 87/15

Altera o § 2º do art. 155 da Constituição Federal e inclui o art. 99 no Ato das Disposições Constitucionais Transitórias, para tratar da sistemática de cobrança do imposto sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação incidente sobre as operações e prestações que destinem bens e serviços a consumidor final, contribuinte ou não do imposto, localizado em outro Estado.

http://www.planalto.gov.br/ccivil_03/constituicao/emendas/emc/emc87.htm

Nota Técnica 2015/03

Esta Nota Técnica altera o leiaute da NF-e para receber as informações correspondentes ao ICMS devido para a Unidade da Federação de Destino, nas operações interestaduais de venda para consumidor final não contribuinte, atendendo as definições da Emenda Constitucional 87/2015. Também visa atender à necessidade de identificar o Código Especificador da Substituição Tributária – CEST, que estabelece a sistemática de uniformização e identificação das mercadorias e bens passíveis de sujeição aos regimes de substituição tributária e de antecipação de recolhimento do ICMS com o encerramento de tributação, relativos às operações subsequentes, conforme definições do Convênio ICMS 92, de 20 de agosto de 2015.

https://www.nfe.fazenda.gov.br/portal/listaConteudo.aspx?tipoConteudo=tW+YMyk/50s=

Commerce CheckOut - NF-e

Mudanças no XML da NF-e e mudanças significativas no cálculo dos impostos dos produtos envolvidos nestas operações.

Veja mais detalhes em Nota Fiscal Eletrônica.

Alíquotas Interna e Interestadual

O Convênio 93/2015 também delimita que, no caso de operações e prestações de serviços destinadas ao consumidor final que não seja enquadrado como contribuinte, a diferença entre a alíquota interna e a interestadual deverá ser partilhada entre o Estado remetente e o Estado de destino da seguinte forma:

*Para o ano de 2016: 40% (quarenta por cento) para o Estado de destino e 60% (sessenta por cento) para o Estado de origem;* Para o ano de 2017: 60% (sessenta por cento) para o Estado de destino e 40% (quarenta por cento) para o Estado de origem; * Para o ano de 2018: 80% (oitenta por cento) para o Estado de destino e 20% (vinte por cento) para o Estado de origem; * A partir do ano de 2019: 100% (cem por cento) para o Estado de destino.

https://www.confaz.fazenda.gov.br/legislacao/convenios/2015/cv093_15.

DIFAL - Diferencial de Alíquota do ICMS

DIFAL é um instrumento usado para proteger a competitividade do estado onde o comprador reside.

Digamos que no seu estado uma determinada mercadoria é mais cara que em outro estado, pois o ICMS deste outro estado é mais baixo. Naturalmente o seu cliente tenderá a comprar deste outro estado. O DIFAL tenta equilibrar justamente este cenário.

É a diferença entre a alíquota interestadual e a alíquota interna do Estado de destino.

Estados alteraram forma de cálculo do DIFAL para contribuintes! Um dos estados que realizou alterações no cálculo do DIFAL foi Minas Gerais. O § 1º da cláusula segunda do Convênio ICMS nº 93/2015, alterado pelo Convênio ICMS nº 152/2015, observando o ditame constante no § 1º do art. 13 da Lei Complementar nº 87/1996, determina que a base de cálculo do diferencial de alíquota em relação às operações e prestações destinadas a consumidor final não contribuinte do ICMS corresponde ao valor da operação ou o preço do serviço, acrescido do montante do próprio imposto (ICMS), considerando a alíquota interna para a mercadoria, bem ou serviço na unidade federada de destino, seguros, juros e demais importâncias pagas, recebidas ou debitadas, descontos concedidos sob condição, bem como frete, caso o transporte seja realizado pelo próprio remetente ou sob sua conta e ordem e seja cobrado em separado. http://www.fazenda.mg.gov.br/empresas/legislacao_tributaria/orientacao/orientacao_002_2016.pdf

Configurações

1. Garanta que o percentual da partilha de ICMS para o destino, esteja informado e de acordo com o ano vigente.

Para o ano de 2017 é 60%.

No Totall Config >>> Outros >>> Ambiente >>> Guia N.F Emitidas >>> Guia Diversos preencha o campo % da Partilha de ICMS para o Destino.

2. O adicional de até dois pontos percentuais na alíquota do ICMS, sobre os produtos e serviços supérfluos pode ser informado para cada Estado.

No Totall Config >>> Venda >>> UF/ICMS selecione o estado que deseja e altere o campo Fundo de Combate à Pobreza na UF.

3. Se o Estado praticar um percentual na alíquota do ICMS, sobre os produtos e serviços não supérfluos pode ser informado no produto.

No Totall Backoffice >>> Principal >>> Produtos >>> Cadastro >>> Impostos preencha o campo % da Partilha de ICMS para o Destino.

O Totall CheckOut primeiro verificará o produto (TT_IUF) e depois UF/ICMS (TD_ICMS).

Cálculo do FCP para Estados que não alteraram o DIFAL

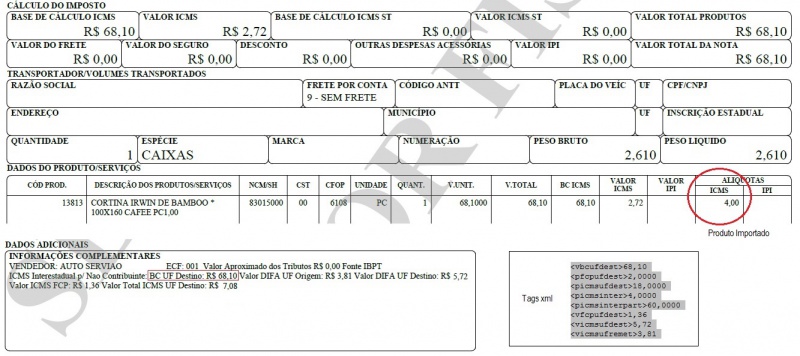

OPERAÇÃO INTERESTADUAL DE SANTA CATARINA DESTINADA PARA CONSUMIDOR FINAL, NÃO CONTRIBUINTE ESTABELECIDO EM RIO GRANDE DO SUL

PRODUTO IMPORTADO

| SC Origem | RS Destino | Importado? | Valor Operação | DIFAL | BC ICMS Partilha | Vlr. DIFAL UF Origem | Vlr. DIFAL UF Destino | Vlr. ICMS FCP | Vlr. Total ICMS UF Destino |

|---|---|---|---|---|---|---|---|---|---|

| 12% | 18% | Sim 4% | R$ 68,10 | 18% - 4% = 14% | 68,10 x 14% = R$ 9,53 | 9,53 x 40% = R$ 3,81 | 9,53 x 60% = R$ 5,72 | 68,10 x 2% = R$ 1,36 | 5,72 + 1,36 = R$ 7,08 |

OPERAÇÃO INTERESTADUAL DE SANTA CATARINA DESTINADA PARA CONSUMIDOR FINAL, NÃO CONTRIBUINTE ESTABELECIDO EM RIO GRANDE DO SUL

PRODUTO NACIONAL

| SC Origem | RS Destino | Importado? | Valor Operação | DIFAL | BC ICMS Partilha | Vlr. DIFAL UF Origem | Vlr. DIFAL UF Destino | Vlr. ICMS FCP | Vlr. Total ICMS UF Destino |

|---|---|---|---|---|---|---|---|---|---|

| 12% | 18% | Não | R$ 68,10 | 18% - 12% = 6% | 68,10 x 6% = 4,09 | 4,09 x 40% = R$ 1,64 | 4,09 x 60% = R$ 2,45 | 68,10 x 2% = R$ 1,36 | 2,45 + 1,36 = RS 3,81 |

Cálculo do FCP para Estados que alteraram o DIFAL

OPERAÇÃO INTERESTADUAL DE MINAS GERAIS DESTINADA PARA CONSUMIDOR FINAL, NÃO CONTRIBUINTE ESTABELECIDO EM RIO GRANDE DO SUL

PRODUTO IMPORTADO

| MG Origem | RS Destino | Importado? | Valor Operação | DIFAL | DIFAL | BC ICMS Partilha | Vlr. DIFAL UF Origem | Vlr. DIFAL UF Destino | Vlr. ICMS FCP | Vlr. Total ICMS UF Destino |

|---|---|---|---|---|---|---|---|---|---|---|

| 18% | 18% | Sim 4% | R$ 68,10 | 18% - 4% = 14% | 65,10 / (1-((18 + 2)/100)=0,8 então 65,10/0,8 = 85,13 | 9,53 x 40% = R$ 3,81 | 9,53 x 60% = R$ 5,72 | 68,10 x 2% = R$ 1,36 | 5,72 + 1,36 = R$ 7,08 |

FAQ

- Qual Estado fica com o Imposto?

Parte do imposto fica no estado que remete a mercadoria e a outra fica no estado que é destinatário. Com isso, ganham todos os estados. É uma regra de quatro anos e ao término deste prazo todo o ICMS ficará no destino e não na origem da mercadoria.

- O consumidor final irá pagar algum imposto também?

Não. Para o consumidor, nada muda.

- Quem é o consumidor final não contribuinte?

O consumidor final é o último comprador de um determinado produto, que irá utilizá-lo para consumo e não para revenda.

Tecnicamente, é considerado não contribuinte de ICMS as Pessoas Físicas, pois não recolhem o ICMS.

Fontes:

- Flávia Victória Valcanaia - Centerconta Contabilidade S/S Ltda. - www.centerconta.com.br

- www.contabilidadenobrasil.com.br/convenio-icms-183-de-2015/

- Nota Técnica 2015/003

- EMENDA CONSTITUCIONAL Nº 87, DE 16 DE ABRIL DE 2015

- AJUSTE SINIEF 5, DE 2 DE OUTUBRO DE 2015 DOU de 08.10.2015

- CONVÊNIO ICMS 93, DE 17 DE SETEMBRO DE 2015 Publicado no DOU de 21.09.15