Mudanças entre as edições de "Impostos Estaduais"

| Linha 43: | Linha 43: | ||

| − | + | * Tributado: sobre o valor do produto há a incidência de uma alíquota fixa de ICMS. O fornecedor do produto paga o valor do ICMS ao fisco enquanto o comércio apenas credita o valor do mesmo como um crédito no livro fiscal. | |

| − | + | * Não Tributado: não há hipótese de incidência do tributo anteriormente à entrada na cadeia produtiva, não constituindo fato gerador. Os produtos não-tributados estão fora do campo de incidência tributária. | |

| − | + | * Isento: embora esteja dentro do campo de incidência e portanto seja fato gerador, tem o pagamento do imposto dispensado por norma legal. | |

| − | + | * Substituído: significa transferir a responsabilidade, por decisão da lei, de um determinado alguém (contribuinte), na tarefa de recolher o tributo, para outrem (também contribuinte), que passa a se chamar de contribuinte substituto, em contraposição àquele primeiro que, doravante, denomina-se contribuinte substituído. Veja mais detalhes em [[Substituição tributária]]. | |

| − | '''Nota 1''' | + | '''Nota 1''' |

Cálculo da Substituição Tributária | Cálculo da Substituição Tributária | ||

BC = (Valor mercadoria + frete + IPI + outras despesas) x margem de lucro | BC = (Valor mercadoria + frete + IPI + outras despesas) x margem de lucro | ||

| − | '''Nota 2 ''' | + | '''Nota 2''' |

O contribuinte substituto para cálculo e recolhimento do ICMS da substituição tributária | O contribuinte substituto para cálculo e recolhimento do ICMS da substituição tributária | ||

observará as normas da legislação da unidade da Federação de destino da mercadoria. | observará as normas da legislação da unidade da Federação de destino da mercadoria. | ||

| Linha 77: | Linha 77: | ||

| − | + | * Isento no Estado: embora esteja dentro do campo de incidência e portanto seja fato gerador, tem o pagamento do imposto dispensado por norma legal em determinado Estado da Federação. | |

Edição das 15h20min de 28 de abril de 2011

Conceito

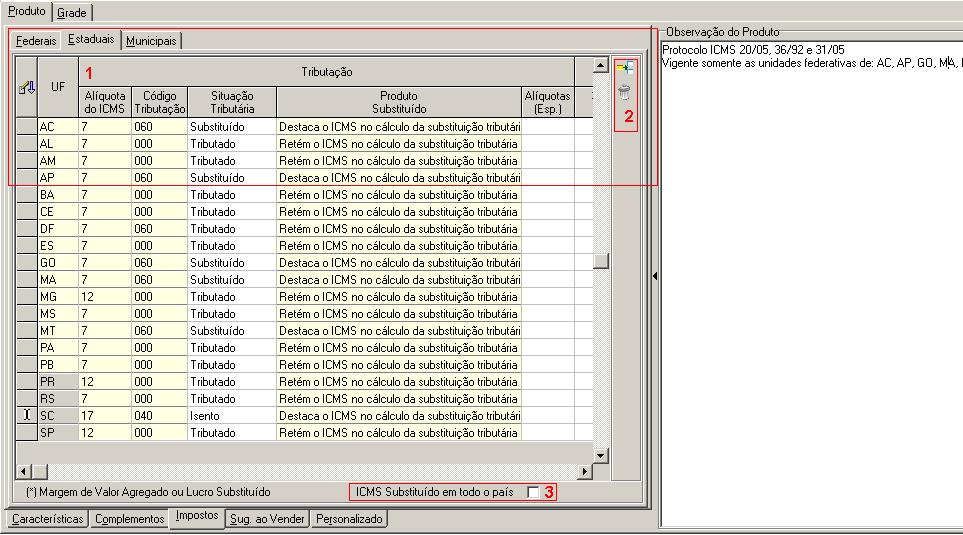

Impostos Estaduais são aqueles de competência privativa dos estados e do Distrito Federal. Essa tela tem o formato de grade para que sejam incluídos os impostos praticados em cada Estado Federativo, ou seja, ao vender para um cliente consumidor final ou revenda deve-se considerar às disposições da legislação e demais normas aplicáveis e vigentes para o Estado de destino.

Impostos Estaduais

UF: informe o imposto praticado para o produto em determinado Estado Federativo. Os registros que estão em cinza (somente visualização), representam o Estado das filiais.

Nota Se não tiver o registro de uma Estado de destino nessa grade, o sistema levará em consideração as informações no Totall Config >> Vendas >> UF-ICMS.

Alíquota de ICMS: usada para calcular o imposto de produtos. Usa-se a taxa de ICMS de saída definida para a empresa do comércio varejista como taxa de base para se calcular o valor do imposto para a venda do produto.

Código de Tributação: O contribuinte ao emitir a nota fiscal, deverá preencher o Código de Situação Tributária (CST) que é composto de três dígitos. Onde o 1° dígito indicará a origem da mercadoria, e os dois últimos dígitos a tributação pelo ICMS.

Origem da Mercadoria

- 0 Nacional

- 1 Estrangeira - Importação direta

- 2 Estrangeira - Adquirida no mercado interno

Tributação pelo ICMS

- 00 Tributada integralmente

- 10 Tributada e com cobrança do ICMS por substituição tributária

- 20 Com redução de base de cálculo

- 30 Isenta ou não tributada e com cobrança do ICMS por substituição tributária

- 40 Isenta

- 41 Não tributada

- 50 Suspensão

- 51 Diferimento

- 60 ICMS cobrado anteriormente por substituição tributária

- 70 Com redução de base de cálculo e cobrança do ICMS por substituição tributária

- 90 Outras

Situação Tributária: O imposto ICMS incide apenas sobre produtos, nunca sobre serviços e/ou vale-compras.

- Tributado: sobre o valor do produto há a incidência de uma alíquota fixa de ICMS. O fornecedor do produto paga o valor do ICMS ao fisco enquanto o comércio apenas credita o valor do mesmo como um crédito no livro fiscal.

- Não Tributado: não há hipótese de incidência do tributo anteriormente à entrada na cadeia produtiva, não constituindo fato gerador. Os produtos não-tributados estão fora do campo de incidência tributária.

- Isento: embora esteja dentro do campo de incidência e portanto seja fato gerador, tem o pagamento do imposto dispensado por norma legal.

- Substituído: significa transferir a responsabilidade, por decisão da lei, de um determinado alguém (contribuinte), na tarefa de recolher o tributo, para outrem (também contribuinte), que passa a se chamar de contribuinte substituto, em contraposição àquele primeiro que, doravante, denomina-se contribuinte substituído. Veja mais detalhes em Substituição tributária.

Nota 1 Cálculo da Substituição Tributária BC = (Valor mercadoria + frete + IPI + outras despesas) x margem de lucro

Nota 2 O contribuinte substituto para cálculo e recolhimento do ICMS da substituição tributária observará as normas da legislação da unidade da Federação de destino da mercadoria.

Nota 3

Na Substituição Tributária o ICMS é todo recolhido na primeira operação.

? O 1º Contribuinte (?A?), denominado SUBSTITUTO recolhe o ICMS que seria devido pelos

Contribuintes destinatários nas operações subsequentes (?B?, ?C?, ?D?, etc.),

denominados SUBSTITUÍDOS.

? Para calcular o ICMS das operações subseqüentes (ICMSST)é efetuada pesquisa de preço médio

de mercado. Assim, se saiu de ?A? por R$ 100,00 e chegou ao Consumidor Final por R$ 132,00,

significa que a Margem de Valor Agregado (MVA) foi de 32%.

? ICMS-ST = {[(Valor da operação + seguro + frete + outros encargos) + MVA] x alíquota

interna} ? ICMS destacado na nota fiscal.

? ICMS-ST = {[(100,00 + 32%) x 17%] ? 17,00} = 5,44.

(Fonte: http://www.aemflo-cdlsj.org.br/pdf/substituicao_tributaria.pdf)

- Isento no Estado: embora esteja dentro do campo de incidência e portanto seja fato gerador, tem o pagamento do imposto dispensado por norma legal em determinado Estado da Federação.

Produto Substituído: esse campo deve ser preenchido somente para o Estado de origem (matriz e filiais). Para entendimento se sua empresa destaca ou retém, veja o seguinte conceito.

Substituto (Exemplo Atacadista) Contribuinte a quem a legislação obriga a fazer a retenção do imposto referente às operações anteriores ou posteriores. ÿ o responsável pelo pagamento do tributo. Maschio e Pitz, 2009).

Substituído (Exemplo Varejista) Contribuinte que deixa de recolher o imposto devido a obrigação ter sido assumida a um contribuinte substituto. ÿ o contribuinte de fato. (Maschio e Pitz, 2009).

Alíquotas Esp.: essa opção em futuras versões será eliminada.

% Redução Interno: existem produtos com aplicação de % de redução na base de cálculo do ICMS diferenciado para um parceiro Revenda e um Consumidor Final. Veja mais detalhes em % de Redução na Base de Cálculo do ICMS.

% Redução Interestadual 7% e 12%: com a inclusão dos registros por Estado de destino, essa informação não haverá mais necessidade nas próximas versões. Portanto, será apenas informativa.

Nota 1 O sistema levará em consideração o % Redução Interno, informado para o Estado de destino.

Nota 2 O tipo do cliente influencia no momento de aplicar uma redução, ou seja, para um cliente do tipo Entidade, Especial a redução não é aplicada.

Nota 3 O sistema levará em consideração configurações indicadas no Totall Config

% MVA Interno: informe o percentual de MVA que será aplicado para uma venda dentro ou fora do estado. O produto submetido ao regime de substituição tributária em operação interestadual terá a margem de valor agregado estabelecida em Convênio ou Protocolo.

- Se para um derterminado produto o %MVA for diferente, informe nesse campo o MVA praticado pelo Estado de destino.

- O sistema levará em consideração o %MVA informado no Estado de destino ao calcular a ST. Se no registro do Estado de destino esse campo não estiver preenchido, o sistema levará em consideração o %MVA informado no Estado de origem (filial).

- A margem de valor agregado será determinada com base em preços usualmente praticados no mercado, obtidos por levantamento, ainda que por amostragem ou através de informações e outros elementos fornecidos por entidades representativas dos setores, adotando-se a média ponderada dos preços coletados. Mais detalhes em MVA - Margem de Valor Agregado

% MVA Interestadual 7% e 12%: quando a mercadoria é adquirida, ou seja, refere-se a compra de outro Estado, a operação interestadual é tributada pela alíquota de 12% ou 7%; se a aquisição é realizada dentro do estado de origem, a operação é tributada ao percentual de alíquota interna. Portanto, esses campos devem ser preenchidos somente para os Estados referentes as filiais.

Nota: A MVA será aplicada somente para produtos com o tipo de tributação: Substituído.

CFOP por Produto: Os CFOPs são uma seqüência de números, criados com a finalidade de descrever qual o tipo/natureza da operação ou prestação que está sendo realizada. Pode-se emitir mais de um CFOP na mesma Nota Fiscal e por produto. Porém, um produto pode ter CFOPs diferenciados para um cliente Consumidor Final ou Revenda dentro e fora do estado. Mais detalhes em CFOP por Produto.

3. ICMS Substituído em todo o país: ao indicar essa opção os sistema levará em consideração que esse produto é substituído para todo país.

Referências

MASCHIO, Derlindo. PITZ, Jefferson. Substituição Tributária. Blumenau, 2009. (Material do curso realizado SOMA/SC. Apostila).

Acesso http://www.aemflo-cdlsj.org.br/pdf/substituicao_tributaria.pdf em 28 de abril de 2011.