Mudanças entre as edições de "Geração SPED Contribuições"

(→Guia SPED PIS/Cofins) |

(→Conta Contábil Para Vendas) |

||

| (7 revisões intermediárias por 4 usuários não estão sendo mostradas) | |||

| Linha 1: | Linha 1: | ||

| − | {{ | + | {{Tags|Fiscal|SPED Contribuições}} |

| + | {{MenuLateral|[[SPED Contribuições|SPED Contribuições]]|[[Configuração SPED Contribuições|Configuração]]|[[Validação SPED Contribuições|Validação]]}} | ||

| − | == | + | =Fundamentação Legal= |

| + | *'''Decreto nº 6.022, de 22 de janeiro de 2007''' — Institui o Sistema Público de Escrituração Digital - Sped.<br/> | ||

| + | *'''Instrução Normativa RFB nº 1.052, de 5 de julho de 2010''', art. 1º Fica instituída a Escrituração Fiscal Digital da Contribuição para o PIS/Pasep e da Contribuição para o Financiamento da Seguridade Social (Cofins) - (EFD-PIS/Cofins), para fins fiscais, de acordo com o disposto nesta Instrução Normativa.<br/> | ||

| + | <br/> | ||

| + | |||

| + | =Resumo= | ||

Você está na etapa do SPED Fiscal que refere-se a geração dos arquivos pelo aplicativo TTSped.<BR/> | Você está na etapa do SPED Fiscal que refere-se a geração dos arquivos pelo aplicativo TTSped.<BR/> | ||

Se você está nessa etapa, entende-se que as configurações principais e a preparação da base de dados já foram executadas.<BR/> | Se você está nessa etapa, entende-se que as configurações principais e a preparação da base de dados já foram executadas.<BR/> | ||

| − | Se não for este o caso, retorne para as etapas seguintes. | + | Se não for este o caso, retorne para as etapas seguintes.<br/> |

| + | <br/> | ||

| − | + | =Um Arquivo por Empresa= | |

| + | Uma grande diferença em relação ao SPED Fiscal, é que o SPED PIS COFINS é um arquivo por empresa, ou seja, os dados de todas as filiais de uma determinada empresa e sua matriz, são gerados no mesmo arquivo. Enquanto que o SPED Fiscal é um arquivo por filial (ou matriz).<br/> | ||

| + | Foi incluída a nova opção e quando ela é escolhida, o ''label'' "Filial" se torna "Matriz".<br/> | ||

| + | [[Imagem:Epc_01.PNG]]<br/> | ||

| + | <br/> | ||

| − | + | =Guia Conexão/Parâmetros= | |

| + | É compartilhada entre os SPEDs Fiscal e Contribuições. Suas definições podem ser lidas em [[Geração_SPED_Fiscal#Guia Conexão/Parâmetros|Guia Conexão/Parâmetros na Geração SPED Fiscal]].<br/> | ||

| + | <br/> | ||

| − | + | =Guia SPED PIS/Cofins= | |

| + | *'''Envia CST 08:''' Deve ser marcado esta opção quando desejar exportar registros que contenham CST de PIS/COFINS 08, caso contrário, por padrão, não serão exportados.<br/> | ||

| + | *'''Incidência Tributária no Período:''' essa informação refere-se aos regimes de incidência do PIS e da COFINS.<br/> | ||

| − | + | '''PIS E COFINS – SÍNTESE DOS REGIMES DE APURAÇÃO DE INCIDÊNCIA CUMULATIVA E NÃO CUMULATIVA''' | |

| − | + | '''Alertamos''', no entanto, que devido à complexidade e dinâmica legislativa, é imprescindível que sua | |

| − | + | empresa aprofunde os detalhes de cada caso com o seu '''contador''' para possibilitar sua aplicação prática. | |

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | '''2) Regime de Incidência Não Cumulativa:''' Os regimes de incidência da Contribuição para o PIS/PASEP e da COFINS foram instituídos em dezembro de 2002 e fevereiro de 2004, | + | '''1) Regime de Incidência Cumulativa:''' A base de cálculo é a receita operacional bruta da pessoa jurídica, |

| − | respectivamente. O diploma legal da Contribuição para o PIS/PASEP não cumulativa é a Lei 10.637/2002, e o da COFINS a Lei 10.833/2003. Neste regime é permitido o desconto de | + | sem deduções em relação a custos, despesas e encargos. |

| − | + | Nesse regime, as alíquotas da Contribuição para o PIS/PASEP e da COFINS são, respectivamente, de '''0,65% e de 3%'''. | |

| − | + | As pessoas jurídicas de direito privado, e as que lhe são | |

| + | equiparadas pela legislação do imposto de renda, que apuram o IRPJ com base no Lucro Presumido ou arbitrado | ||

| + | estão sujeitas à incidência cumulativa. | ||

| + | As pessoas jurídicas, ainda que sujeitas á incidência não cumulativa, submetem à incidência cumulativa as | ||

| + | receitas elencadas no artigo 10, da Lei 10.833/2003. | ||

| + | |||

| + | '''2) Regime de Incidência Não Cumulativa:''' Os regimes de incidência da Contribuição para o | ||

| + | PIS/PASEP e da COFINS foram instituídos em dezembro de 2002 e fevereiro de 2004, | ||

| + | respectivamente. O diploma legal da Contribuição para o PIS/PASEP não cumulativa é a Lei 10.637/2002, | ||

| + | e o da COFINS a Lei 10.833/2003. Neste regime é permitido o desconto de créditos apurados com base em | ||

| + | custos, despesas e encargos da pessoa jurídica. Nesse regime, as alíquotas da Contribuição para o PIS/PASEP | ||

| + | e da COFINS são, respectivamente, de '''1,65% e de 7,6%'''. | ||

http://www.portaltributario.com.br/artigos/pis-cofins-regimes.htm | http://www.portaltributario.com.br/artigos/pis-cofins-regimes.htm | ||

| Linha 42: | Linha 52: | ||

Para um melhor entendimento das configurações verifique os registros 0110 e 0111 no guia prático.<BR/> | Para um melhor entendimento das configurações verifique os registros 0110 e 0111 no guia prático.<BR/> | ||

| − | Essas configurações são de livre preenchimento pelo usuário, apenas a receita bruta total é calculada. | + | Essas configurações são de livre preenchimento pelo usuário, apenas a receita bruta total é calculada.<BR/> |

| − | + | [Imagem:Epc_02.PNG]]<BR/> | |

| − | + | <BR/> | |

| − | + | =Guia Configurações Padrão= | |

| − | É compartilhada entre os SPEDs Fiscal e Contribuições. Suas definições podem ser lidas em [[Geração_SPED_Fiscal#Guia Configurações Padrão|Guia Configurações Padrão na Geração SPED Fiscal]] | + | É compartilhada entre os SPEDs Fiscal e Contribuições. Suas definições podem ser lidas em [[Geração_SPED_Fiscal#Guia Configurações Padrão|Guia Configurações Padrão na Geração SPED Fiscal]]<BR/> |

| + | <BR/> | ||

| − | = | + | =Conta Contábil para Vendas e Compras= |

| − | [[ | + | No Sped Contribuições com fato gerador a partir de 1º novembro de 2017 para as pessoas jurídicas que apuram a Contribuição para o PIS/Pasep e a Cofins no regime não cumulativo (PJ que apuram o IR com base no Lucro Real), o código da conta contábil deve ser informado, nos correspondentes campos dos registros de receitas e/ou de créditos (A170 e C170).<BR/> |

| − | + | Para que esta informação seja exportada o plano de contas contábeis, é necessário que algumas informações estejam preenchidas para a correta exportação.<BR/> | |

| + | As configurações são efetuadas no plano de contas no {{Tela|Totall Backoffice|Principal|Fluxo Financeiro|Plano de Contas}}.<BR/> | ||

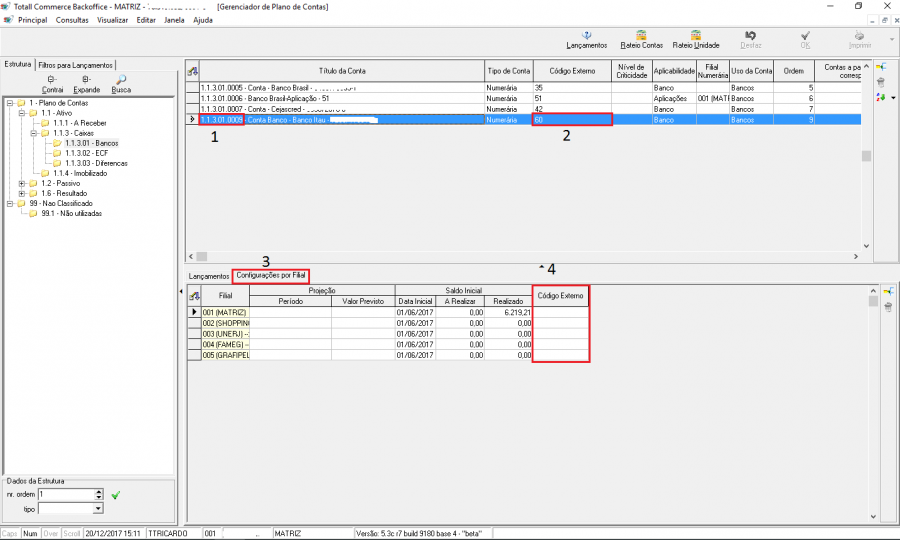

| + | Na imagem abaixo há uma demonstração de como deverá ser preenchido, as descrições dos campos estarão logo abaixo.<BR/> | ||

| + | [[Arquivo:123456.png|900px]]<BR/> | ||

| + | <BR/> | ||

| + | * 1- Este é o número da conta no plano de contas que será exportado, caso as outras configurações não estejam preenchidas.<BR/> | ||

| + | * 2- O campo código externo é o código que será exportado quando efetuada a emissão do SPED, exceto se houver configurações individuais por filial de código externo, conforme passo 3 e 4.<BR/> | ||

| + | * 3- Caso haja alguma filial que utilize um código externo diferenciado para uma mesma conta, deve-se inserir o código externo nesta guia de configuração.<BR/> | ||

| + | * 4- Este campo deve ser preenchido caso a filial que esteja sendo configurada utilize a mesma conta, porém com código externo diferente das demais.<BR/> | ||

Edição atual tal como às 09h49min de 29 de janeiro de 2018

Índice

Fundamentação Legal

- Decreto nº 6.022, de 22 de janeiro de 2007 — Institui o Sistema Público de Escrituração Digital - Sped.

- Instrução Normativa RFB nº 1.052, de 5 de julho de 2010, art. 1º Fica instituída a Escrituração Fiscal Digital da Contribuição para o PIS/Pasep e da Contribuição para o Financiamento da Seguridade Social (Cofins) - (EFD-PIS/Cofins), para fins fiscais, de acordo com o disposto nesta Instrução Normativa.

Resumo

Você está na etapa do SPED Fiscal que refere-se a geração dos arquivos pelo aplicativo TTSped.

Se você está nessa etapa, entende-se que as configurações principais e a preparação da base de dados já foram executadas.

Se não for este o caso, retorne para as etapas seguintes.

Um Arquivo por Empresa

Uma grande diferença em relação ao SPED Fiscal, é que o SPED PIS COFINS é um arquivo por empresa, ou seja, os dados de todas as filiais de uma determinada empresa e sua matriz, são gerados no mesmo arquivo. Enquanto que o SPED Fiscal é um arquivo por filial (ou matriz).

Foi incluída a nova opção e quando ela é escolhida, o label "Filial" se torna "Matriz".

Guia Conexão/Parâmetros

É compartilhada entre os SPEDs Fiscal e Contribuições. Suas definições podem ser lidas em Guia Conexão/Parâmetros na Geração SPED Fiscal.

Guia SPED PIS/Cofins

- Envia CST 08: Deve ser marcado esta opção quando desejar exportar registros que contenham CST de PIS/COFINS 08, caso contrário, por padrão, não serão exportados.

- Incidência Tributária no Período: essa informação refere-se aos regimes de incidência do PIS e da COFINS.

PIS E COFINS – SÍNTESE DOS REGIMES DE APURAÇÃO DE INCIDÊNCIA CUMULATIVA E NÃO CUMULATIVA Alertamos, no entanto, que devido à complexidade e dinâmica legislativa, é imprescindível que sua empresa aprofunde os detalhes de cada caso com o seu contador para possibilitar sua aplicação prática. 1) Regime de Incidência Cumulativa: A base de cálculo é a receita operacional bruta da pessoa jurídica, sem deduções em relação a custos, despesas e encargos. Nesse regime, as alíquotas da Contribuição para o PIS/PASEP e da COFINS são, respectivamente, de 0,65% e de 3%. As pessoas jurídicas de direito privado, e as que lhe são equiparadas pela legislação do imposto de renda, que apuram o IRPJ com base no Lucro Presumido ou arbitrado estão sujeitas à incidência cumulativa. As pessoas jurídicas, ainda que sujeitas á incidência não cumulativa, submetem à incidência cumulativa as receitas elencadas no artigo 10, da Lei 10.833/2003. 2) Regime de Incidência Não Cumulativa: Os regimes de incidência da Contribuição para o PIS/PASEP e da COFINS foram instituídos em dezembro de 2002 e fevereiro de 2004, respectivamente. O diploma legal da Contribuição para o PIS/PASEP não cumulativa é a Lei 10.637/2002, e o da COFINS a Lei 10.833/2003. Neste regime é permitido o desconto de créditos apurados com base em custos, despesas e encargos da pessoa jurídica. Nesse regime, as alíquotas da Contribuição para o PIS/PASEP e da COFINS são, respectivamente, de 1,65% e de 7,6%. http://www.portaltributario.com.br/artigos/pis-cofins-regimes.htm

Para um melhor entendimento das configurações verifique os registros 0110 e 0111 no guia prático.

Essas configurações são de livre preenchimento pelo usuário, apenas a receita bruta total é calculada.

[Imagem:Epc_02.PNG]]

Guia Configurações Padrão

É compartilhada entre os SPEDs Fiscal e Contribuições. Suas definições podem ser lidas em Guia Configurações Padrão na Geração SPED Fiscal

Conta Contábil para Vendas e Compras

No Sped Contribuições com fato gerador a partir de 1º novembro de 2017 para as pessoas jurídicas que apuram a Contribuição para o PIS/Pasep e a Cofins no regime não cumulativo (PJ que apuram o IR com base no Lucro Real), o código da conta contábil deve ser informado, nos correspondentes campos dos registros de receitas e/ou de créditos (A170 e C170).

Para que esta informação seja exportada o plano de contas contábeis, é necessário que algumas informações estejam preenchidas para a correta exportação.

As configurações são efetuadas no plano de contas no Totall Backoffice >>> Principal >>> Fluxo Financeiro >>> Plano de Contas.

Na imagem abaixo há uma demonstração de como deverá ser preenchido, as descrições dos campos estarão logo abaixo.

- 1- Este é o número da conta no plano de contas que será exportado, caso as outras configurações não estejam preenchidas.

- 2- O campo código externo é o código que será exportado quando efetuada a emissão do SPED, exceto se houver configurações individuais por filial de código externo, conforme passo 3 e 4.

- 3- Caso haja alguma filial que utilize um código externo diferenciado para uma mesma conta, deve-se inserir o código externo nesta guia de configuração.

- 4- Este campo deve ser preenchido caso a filial que esteja sendo configurada utilize a mesma conta, porém com código externo diferente das demais.