Legislações e Impostos - Totall PoS

Índice

Resumo

Este artigo apresenta os processos e configurações que envolvem os impostos federais, estaduais e municipais.

Fique Atento à Legislação!

- Sugerimos que entre em contato com o contador de sua empresa para que as configurações sejam feitas respeitando os critérios legais.

- O Totall POS está preparado para verificar essas exigências legais de acordo com a unidade federativa, regime tributário, entre outros, por isso é imprescindível que as configurações estejam corretas.

De Olho No Imposto

As empresas estão obrigadas a informar a carga tributária nos cupons e notas fiscais, e estão sujeitas a auto de infração aquelas que não prestarem a informação ao consumidor, conforme Lei 12.741/2012. Para atender às exigências da Lei 12.741/12, o IBPT - Instituto Brasileiro de Planejamento e Tributação desenvolveu uma solução patrocinada pelo Empresômetro - Inteligência de Mercado, para possibilitar que todos os estabelecimentos informem a carga tributária em documento fiscal ao consumidor final.

1. Acesse o portal https://deolhonoimposto.ibpt.org.br/ e faça o cadastro da sua empresa.

2. Feito o cadastro da sua empresa, você pode baixar a tabela de alíquotas praticada no seu Estado.

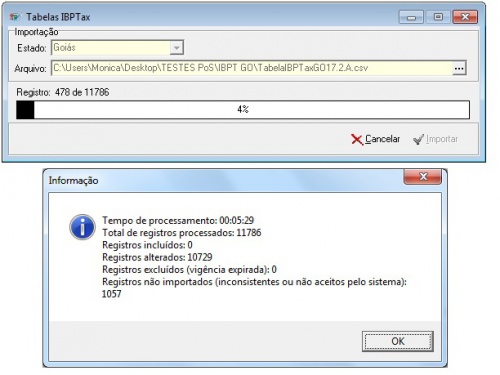

3. Integrar tabela no Commerce. No Totall Backoffice >>> Comunicação >>> Importação >>> Tabelas IBPT, selecione o Estado da sua empresa e informe o caminho de onde foi salvo o arquivo tabela IBPT.

4. Clique em Importar. Na barra de desempenho você pode acompanhar quantos registros estão sendo atualizados.

5. Uma carga será enviada para o Totall PoS.

A sua empresa poderá evidenciar a carga tributária sob seus produtos/serviços, contribuindo na conscientização dos direitos e obrigações do cidadão.

PIS e COFINS

Primeiramente você deve saber qual o tipo de lucro da sua empresa (presumido ou real).

Para uma empresa do Lucro Presumido, geralmente aplica-se as alíquotas da contribuição para o PIS/PASEP e da COFINS do Regime de Incidência Cumulativa e que são, respectivamente, de 0,65% e de 3%.

Para uma empresa do Lucro Real, geralmente aplica-se as alíquotas da Contribuição para o PIS/PASEP e da COFINS do Regime de Incidência Não Cumulativa são, respectivamente, de 1,65% e de 7,6%.

Lembre-se consulte seu contador!

1. No Totall Backoffice >>> Principal >>> Produtos >>> Cadastro na guia Impostos Federais temos as colunas Código de Situação Tributária PIS e Código de Situação Tributária COFINS.

Selecione o CST correspondente ao produto.

Ser for Isento basta selecionar o checkbox Isento PIS/COFINS.

2. No Totall Config >>> Outros >>> Filiais na guia Tributação informe as alíquotas para posterior cálculo.

Veja o artigo Retenção de PIS, COFINS e CSLL - Totall PoS.

Partilha do ICMS e Fundo de Combate a Pobreza

A Partilha de ICMS e FCP ocorre nas vendas de produtos destinados à consumidor final, não contribuinte (Pessoa Física ou Jurídica não contribuinte do ICMS), e haverá alteração na alíquota interestadual.

1. Garanta que o percentual da partilha de ICMS para o destino, esteja informado e de acordo com o ano vigente.

Para o ano de 2017 é 60%.

No Totall Config >>> Outros >>> Ambiente >>> Guia N.F Emitidas >>> Guia Diversos preencha o campo % da Partilha de ICMS para o Destino.

2. O adicional de até dois pontos percentuais na alíquota do ICMS praticado na UF.

No Totall Config >>> Venda >>> UF/ICMS selecione o estado que deseja e altere o campo Fundo de Combate à Pobreza na UF.

Importante:

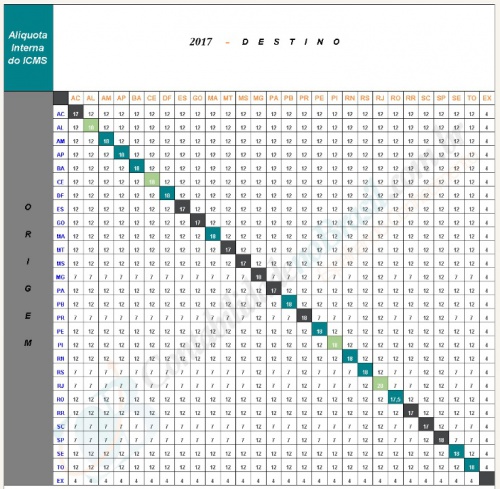

Os percentuais das alíquotas de destino e origem são atualizadas pelo próprio Totall PoS, que está utilizando a tabela abaixo que está em vigor:

Fonte: http://www.contabilidadenobrasil.com.br/aliquotas-internas-2016/

3. O adicional de FCP ao ICMS pode ser diferente nas operações de alguns produtos.

No Totall Backoffice >>> Principal >>> Produtos >>> Cadastro >>> Impostos preencha o campo % da Partilha de ICMS para o Destino.

O Totall CheckOut checará se tem um % no produto (TT_IUF.PERFCP), se não, considera o que está informado no Totall Config em Venda >>> UF/ICMS (TD_EST.PERFCP).

Veja o artigo Fundo de Combate a Pobreza

ICMS Próprio

ICMS Próprio com Redução da BC: O ICMS Próprio com redução da base de cálculo se aplica a operações com CST 20 ou 90, ou CSOSN 900.

Nestes casos, os campos que devem ser preenchidos no XML são: pRedBC, vBC, pICMS e vICMS.

ICMS Próprio com Majoração da BC na Partilha: Nas operações interestaduais que destinem bens e serviços a consumidor final, contribuinte ou não, o compartilhamento do ICMS será realizado da seguinte forma:

Para o Estado de origem, será recolhido o imposto correspondente à alíquota interestadual entre os estados.

Para o Estado de destino, será recolhido o imposto correspondente ao diferencial entre a alíquota interna do Estado de destino e a alíquota interestadual entre os estados, denominado DIFAL.

Poderá ser adicionado até 2% na alíquota do ICMS, quando a operação for financiada por Fundo de Combate à Pobreza (FCP).

ICMS com Majoração da BC de Destino na DIFAL: DIFAL é uma sigla utilizada para Diferencial de Alíquotas. É o valor resultante da diferença existente entre a alíquota interna do Estado de destino e a alíquota interestadual entre os Estados de origem e destino. O DIFAL é utilizado para mensurar quanto o Estado de destino deve recolher de ICMS em Operações Interestaduais.