Apresentação

Com a validade do Convênio 93/2015, as empresas precisam ajustar o layout de suas Notas Fiscais e outros procedimentos tributários. Caso contrário, as operações executadas deverão ser interrompidas. A vigência da norma vai impor às empresas a necessidade de calcular o ICMS devido com base nas alíquotas do estado de destino e interestadual, para o estado de origem.

http://www.planalto.gov.br/ccivil_03/constituicao/emendas/emc/emc87.htm

Para os produtos destinados à consumidor final, não contribuinte (Pessoa Física ou Jurídica não contribuinte do ICMS), haverá alteração na alíquota interestadual.

Para compreensão das diretrizes definidas foram publicadas a a Nota Técnica 2015/003, o Convenio ICMS 93/2015 e o Ajuste SINIEF 05/2015 contendo instruções necessárias.

https://www.confaz.fazenda.gov.br/legislacao/convenios/2015/cv093_15

Emenda Constitucional nº 87/15

Altera o § 2º do art. 155 da Constituição Federal e inclui o art. 99 no Ato das Disposições Constitucionais Transitórias, para tratar da sistemática de cobrança do imposto sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação incidente sobre as operações e prestações que destinem bens e serviços a consumidor final, contribuinte ou não do imposto, localizado em outro Estado.

http://www.planalto.gov.br/ccivil_03/constituicao/emendas/emc/emc87.htm

Nota Técnica 2015/03

Esta Nota Técnica altera o leiaute da NF-e para receber as informações correspondentes ao ICMS devido para a Unidade da Federação de Destino, nas operações interestaduais de venda para consumidor final não contribuinte, atendendo as definições da Emenda Constitucional 87/2015. Também visa atender à necessidade de identificar o Código Especificador da Substituição Tributária – CEST, que estabelece a sistemática de uniformização e identificação das mercadorias e bens passíveis de sujeição aos regimes de substituição tributária e de antecipação de recolhimento do ICMS com o encerramento de tributação, relativos às operações subsequentes, conforme definições do Convênio ICMS 92, de 20 de agosto de 2015.

https://www.nfe.fazenda.gov.br/portal/listaConteudo.aspx?tipoConteudo=tW+YMyk/50s=

Commerce CheckOut - NF-e

Mudanças no XML da NF-e e mudanças significativas no cálculo dos impostos dos produtos envolvidos nestas operações.

Veja mais detalhes em Nota Fiscal Eletrônica.

Alíquotas Interna e Interestadual

O Convênio 93/2015 também delimita que, no caso de operações e prestações de serviços destinadas ao consumidor final que não seja enquadrado como contribuinte, a diferença entre a alíquota interna e a interestadual deverá ser partilhada entre o Estado remetente e o Estado de destino da seguinte forma:

*Para o ano de 2016: 40% (quarenta por cento) para o Estado de destino e 60% (sessenta por cento) para o Estado de origem;* Para o ano de 2017: 60% (sessenta por cento) para o Estado de destino e 40% (quarenta por cento) para o Estado de origem; * Para o ano de 2018: 80% (oitenta por cento) para o Estado de destino e 20% (vinte por cento) para o Estado de origem; * A partir do ano de 2019: 100% (cem por cento) para o Estado de destino.

https://www.confaz.fazenda.gov.br/legislacao/convenios/2015/cv093_15.

DIFAL - Diferencial de Alíquota do ICMS

DIFAL é um instrumento usado para proteger a competitividade do estado onde o comprador reside.

Digamos que no seu estado uma determinada mercadoria é mais cara que em outro estado, pois o ICMS deste outro estado é mais baixo. Naturalmente o seu cliente tenderá a comprar deste outro estado. O DIFAL tenta equilibrar justamente este cenário.

É a diferença entre a alíquota interestadual e a alíquota interna do Estado de destino.

Estados alteraram forma de cálculo do DIFAL para contribuintes! Um dos estados que realizou alterações no cálculo do DIFAL foi Minas Gerais. O § 1º da cláusula segunda do Convênio ICMS nº 93/2015, alterado pelo Convênio ICMS nº 152/2015, observando o ditame constante no § 1º do art. 13 da Lei Complementar nº 87/1996, determina que a base de cálculo do diferencial de alíquota em relação às operações e prestações destinadas a consumidor final não contribuinte do ICMS corresponde ao valor da operação ou o preço do serviço, acrescido do montante do próprio imposto (ICMS), considerando a alíquota interna para a mercadoria, bem ou serviço na unidade federada de destino, seguros, juros e demais importâncias pagas, recebidas ou debitadas, descontos concedidos sob condição, bem como frete, caso o transporte seja realizado pelo próprio remetente ou sob sua conta e ordem e seja cobrado em separado. http://www.fazenda.mg.gov.br/empresas/legislacao_tributaria/orientacao/orientacao_002_2016.pdf

Configurações

1. Garanta que o percentual da partilha de ICMS para o destino, esteja informado e de acordo com o ano vigente.

Para o ano de 2017 é 60%.

No Totall Config >>> Outros >>> Ambiente >>> Guia N.F Emitidas >>> Guia Diversos preencha o campo % da Partilha de ICMS para o Destino.

2. O adicional de até dois pontos percentuais na alíquota do ICMS, sobre os produtos e serviços supérfluos pode ser informado para cada Estado.

No Totall Config >>> Venda >>> UF/ICMS selecione o estado que deseja e altere o campo Fundo de Combate à Pobreza na UF.

3. Se o Estado praticar um percentual na alíquota do ICMS, sobre os produtos e serviços não supérfluos pode ser informado no produto.

No Totall Backoffice >>> Principal >>> Produtos >>> Cadastro >>> Impostos preencha o campo % da Partilha de ICMS para o Destino.

O Totall CheckOut primeiro verificará se tem informação no produto (TT_IUF) e depois UF/ICMS (TD_EST).

Cálculo do FCP para Estados que não alteraram o DIFAL

Nas operações e prestações que destinem bens e serviços a consumidor final não contribuinte do ICMS, localizado em outra unidade federada, devem ser observadas as disposições previstas neste convênio.

Cláusula segunda Nas operações e prestações de serviço de que trata este convênio, o contribuinte que as realizar deve:

I - se remetente do bem:

a) utilizar a alíquota interna prevista na unidade federada de destino para calcular o ICMS total devido na operação;

b) utilizar a alíquota interestadual prevista para a operação, para o cálculo do imposto devido à unidade federada de origem;

c) recolher, para a unidade federada de destino, o imposto correspondente à diferença entre o imposto calculado na forma da alínea “a” e o calculado na forma da alínea “b”.

https://www.confaz.fazenda.gov.br/legislacao/convenios/2015/cv093_15

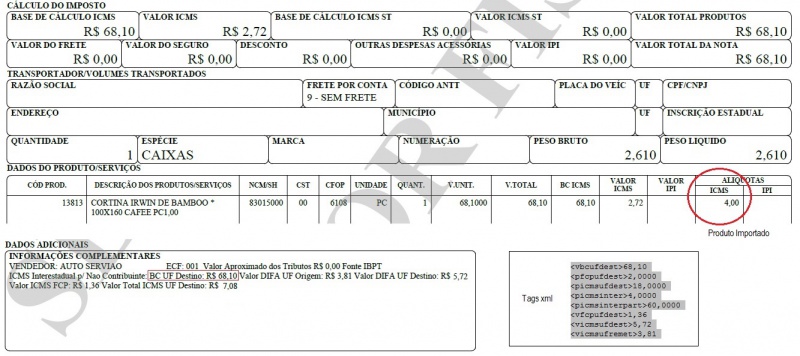

OPERAÇÃO INTERESTADUAL DE SANTA CATARINA DESTINADA PARA CONSUMIDOR FINAL, NÃO CONTRIBUINTE, ESTABELECIDO EM RIO GRANDE DO SUL - PRODUTO IMPORTADO

| Alíquota UF Destino |

18% |

| Alíquota Interestadual |

12% |

| Produto Importado? |

Sim 4% |

| Valor da operação antes da inclusão do imposto por dentro |

R$ 68,10 |

| Percentual relativo à diferença entre as alíquotas, considerando-se alíquota interna de 18% e a alíquota do produto importado 4% |

18% - 4% = 14% |

| Aplicação da alíquota de diferencial sobre o valor da operação antes da inclusão do imposto por dentro |

68,10 x 14% = R$ 9,53 |

| Valor devido a título de ICMS diferencial de alíquota ao Estado de origem (SC), considerando que a operação ocorreu em 2017 |

9,53 x 40% = R$ 3,81 |

| Valor devido a título de ICMS diferencial de alíquota ao Estado de destino (RS), considerando que a operação ocorreu em 2017 |

9,53 x 60% = R$ 5,72 |

| Valor devido a título de adicional de 2% de alíquota |

68,10 x 2% = R$ 1,36 |

| Valor total do ICMS devido a UF de destino |

5,72 + 1,36 = R$ 7,08 |

OPERAÇÃO INTERESTADUAL DE SANTA CATARINA DESTINADA PARA CONSUMIDOR FINAL, NÃO CONTRIBUINTE, ESTABELECIDO EM RIO GRANDE DO SUL - PRODUTO NACIONAL

| Alíquota UF Destino |

18% | |

| Alíquota Interestadual |

12% | |

| Produto Importado? |

Não | |

| Valor da operação antes da inclusão do imposto por dentro |

R$ 68,10 | |

| ! style="background:#ffdead;" | Percentual relativo à diferença entre as alíquotas, considerando-se alíquota interna de 18% e a alíquota interestadual 12% |

18% - 12% = 6% |

| Aplicação da alíquota de diferencial sobre o valor da operação antes da inclusão do imposto por dentro |

68,10 x 6% = R$ 4,09 | |

| Valor devido a título de ICMS diferencial de alíquota ao Estado de origem (SC), considerando que a operação ocorreu em 2017 |

4,09 x 40% = R$ 1,64 | |

| Valor devido a título de ICMS diferencial de alíquota ao Estado de destino (RS), considerando que a operação ocorreu em 2017 |

4,09 x 60% = R$ 2,45 | |

| Valor devido a título de adicional de 2% de alíquota |

68,10 x 2% = R$ 1,36 | |

| Valor total do ICMS devido a UF de destino |

2,45 + 1,36 = RS 3,81 |

Cálculo do FCP para Estados que alteraram o DIFAL

A Emenda Constitucional nº 87/2015 promoveu alterações significativas nos incisos VII e VIII do § 2º do art. 155 da Constituição da República de 1988, além de ter incluído o art. 99 no Ato das Disposições Constitucionais Transitórias (ADCT). A citada emenda constitucional outorgou nova competência tributária aos Estados relacionada ao Imposto sobre Operações relativas à Circulação de Mercadorias e Prestações de Serviços de Transportes Interestadual e Intermunicipal e de Comunicação (ICMS), qual seja, o diferencial de alíquota nas operações e prestações interestaduais que destinem mercadorias e serviços a consumidor final, não contribuinte do imposto.

Isto porque, as redações anteriores dos incisos VII e VIII do referido § 2º previam a incidência do imposto relativo à diferença entre as alíquotas interna e interestadual nas operações e prestações que destinem mercadorias e serviços a consumidor final, contribuinte do ICMS, localizado em outro Estado e, após as alterações promovidas pela EC nº 87/2015, o imposto referente a esta diferença também será devido nas operações e prestações interestaduais destinadas a consumidor final não contribuinte.

O Estado de Minas Gerais, diante da nova competência outorgada pela Constituição da República, instituiu este novo fato gerador por meio da Lei nº 21.781, de 1º de outubro de 2015, que incluiu os itens 11 e 12 ao § 1º do art. 5º da Lei nº 6.763/1975.

OPERAÇÃO INTERESTADUAL DE MINAS GERAIS DESTINADA PARA CONSUMIDOR FINAL, NÃO CONTRIBUINTE, ESTABELECIDO EM SÃO PAULO - PRODUTO IMPORTADO

| Alíquota UF Destino |

18% |

| Alíquota Interestadual |

12% |

| Produto Importado? |

Sim 4% |

| Valor da operação antes da inclusão do imposto por dentro |

R$ 68,10 |

| Percentual relativo à diferença entre as alíquotas, considerando-se alíquota interna de 18% e a alíquota do produto importado 4% |

18% - 4% = 14% |

| Inclusão do ICMS relativo à alíquota interna no destino no valor da operação, considerando-se a alíquota interna de 18% + 2% |

(1-((18 + 2)/100) = 0,80 (68,10 / 0,80) = R$ 85,13 |

| Aplicação da alíquota de diferencial sobre o valor da operação acima |

85,13 x 14% = R$ 11,92 |

| Valor devido a título de ICMS diferencial de alíquota ao Estado de origem (MG), considerando que a operação ocorreu em 2017 |

11,92 x 40% = R$ 4,77 |

| Aplicação da alíquota de diferencial sobre o valor da operação antes da inclusão do imposto por dentro |

68,10 x 14% = R$ 9,53 |

| Valor devido a título de ICMS diferencial de alíquota ao Estado de destino (SP), considerando que a operação ocorreu em 2017 |

9,53 x 60% = R$ 5,72 |

| Valor devido a título de adicional de 2% de alíquota |

68,10 x 2% = R$ 1,36 |

| Valor total do ICMS devido a UF de destino |

5,72 + 1,36 = R$ 7,08 |

| Valor do ICMS próprio aplicado sobre a BC para MG sobre a alíquota para produtos importados |

85,13 x 4% = R$ 3,41 |

OPERAÇÃO INTERESTADUAL DE MINAS GERAIS DESTINADA PARA CONSUMIDOR FINAL, NÃO CONTRIBUINTE, ESTABELECIDO EM SÃO PAULO - PRODUTO NACIONAL

| Alíquota UF Destino |

18% |

| Alíquota Interestadual |

12% |

| Produto Importado? |

Não |

| Valor da operação antes da inclusão do imposto por dentro |

R$ 23,74 |

| Percentual relativo à diferença entre as alíquotas, considerando-se alíquota interna de 18% e a alíquota interestadual 12% |

18% - 12% = 6% |

| Inclusão do ICMS relativo à alíquota interna no destino no valor da operação, considerando-se a alíquota interna de 18% + 2% |

23,74 / (1-((18 + 2)/100)= 0,80 (23,74 / 0,80) = R$ 29,68 |

| Aplicação da alíquota de diferencial sobre o valor da operação acima |

29,68 x 6% = R$ 1,78 |

| Valor devido a título de ICMS diferencial de alíquota ao Estado de origem (MG), considerando que a operação ocorreu em 2017 |

1,78 x 40% = R$ 0,71 |

| Aplicação da alíquota de diferencial sobre o valor da operação antes da inclusão do imposto por dentro |

23,74 x 6% = R$ 1,42 |

| Valor devido a título de ICMS diferencial de alíquota ao Estado de destino (SP), considerando que a operação ocorreu em 2017 |

1,42 x 60% = R$ 0,85 |

| Valor devido a título de adicional de 2% de alíquota |

23,74 x 2% = R$ 0,47 |

| Valor total do ICMS devido a UF de destino |

0,85 + 0,47 = R$ 1,32 |

| Valor do ICMS próprio aplicado sobre a BC para MG sobre alíquota interna. |

29,68 x 12% = R$ 3,56 |

OPERAÇÃO INTERESTADUAL DE SANTA CATARINA DESTINADA PARA CONSUMIDOR FINAL, NÃO CONTRIBUINTE, ESTABELECIDO EM MINAS GERAIS - PRODUTO NACIONAL

| Alíquota UF Destino |

18% |

| Alíquota Interestadual |

12% |

| Produto Importado? |

Não |

| Valor da operação antes da inclusão do imposto por dentro |

R$ 23,74 |

| Percentual relativo à diferença entre as alíquotas, considerando-se alíquota interna de 18% e a alíquota interestadual 12% |

18% - 12% = 6% |

| Inclusão do ICMS relativo à alíquota interna no destino no valor da operação, considerando-se a alíquota interna de 18% + 2% |

23,74 / (1-((18 + 2)/100) = 0,80 (23,74 / 0,80) = R$ 29,68 |

| Aplicação da alíquota de diferencial sobre o valor da operação acima |

29,68 x 6% = R$ 1,78 |

| Valor devido a título de ICMS diferencial de alíquota ao Estado de destino (MG), considerando que a operação ocorreu em 2017 |

1,78 x 60% = R$ 1,07 |

| Aplicação da alíquota de diferencial sobre o valor da operação antes da inclusão do imposto por dentro |

23,74 x 6% = R$ 1,42 |

| Valor devido a título de ICMS diferencial de alíquota ao Estado de origem (SC), considerando que a operação ocorreu em 2017 |

1,42 x 40% = R$ 0,57 |

| Valor devido a título de adicional de 2% de alíquota |

29,68 x 2% = R$ 0,59 |

| Valor total do ICMS devido a UF de destino |

1,07 + 0,59 = R$ 1,66 |

| Valor do ICMS próprio aplicado sobre a BC para MG sobre alíquota interna. |

23,74 x 12% = R$ 2,85 |

FAQ

- Qual Estado fica com o Imposto?

Parte do imposto fica no estado que remete a mercadoria e a outra fica no estado que é destinatário. Com isso, ganham todos os estados. É uma regra de quatro anos e ao término deste prazo todo o ICMS ficará no destino e não na origem da mercadoria.

- O consumidor final irá pagar algum imposto também?

Não. Para o consumidor, nada muda.

- Quem é o consumidor final não contribuinte?

O consumidor final é o último comprador de um determinado produto, que irá utilizá-lo para consumo e não para revenda.

Tecnicamente, é considerado não contribuinte de ICMS as Pessoas Físicas, pois não recolhem o ICMS.

Fontes:

- Nota Técnica 2015/003

- EMENDA CONSTITUCIONAL Nº 87, DE 16 DE ABRIL DE 2015

- AJUSTE SINIEF 5, DE 2 DE OUTUBRO DE 2015 DOU de 08.10.2015

- CONVÊNIO ICMS 93, DE 17 DE SETEMBRO DE 2015 Publicado no DOU de 21.09.15