Apresentação

Com a validade do Convênio 93/2015, as empresas precisam ajustar o layout de suas Notas Fiscais e outros procedimentos tributários. Caso contrário, as operações executadas deverão ser interrompidas. A vigência da norma vai impor às empresas a necessidade de calcular o ICMS devido com base nas alíquotas do estado de destino e interestadual, para o estado de origem.

- A partir de 01/01/2016 todas as empresas que realizam operações de comercialização interestadual (VENDA) destinados a contribuinte ou não contribuinte do ICMS, devem observar a destinação dos produtos vendidos.

Para os produtos destinados à consumidor final, não contribuinte (Pessoa Física ou Jurídica não contribuinte do ICMS), haverá alteração na alíquota interestadual. Para compreensão das diretrizes definidas foram publicadas a a Nota Técnica 2015/003, o Convenio ICMS 93/2015 e o Ajuste SINIEF 05/2015 contendo instruções necessárias.

Emenda Constitucional nº 87/15

Altera o § 2º do art. 155 da Constituição Federal e inclui o art. 99 no Ato das Disposições Constitucionais Transitórias, para tratar da sistemática de cobrança do imposto sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação incidente sobre as operações e prestações que destinem bens e serviços a consumidor final, contribuinte ou não do imposto, localizado em outro Estado.

Nota Técnica 2015/03

Esta Nota Técnica altera o leiaute da NF-e para receber as informações correspondentes ao ICMS devido para a Unidade da Federação de Destino, nas operações interestaduais de venda para consumidor final não contribuinte, atendendo as definições da Emenda Constitucional 87/2015. Também visa atender à necessidade de identificar o Código Especificador da Substituição Tributária – CEST, que estabelece a sistemática de uniformização e identificação das mercadorias e bens passíveis de sujeição aos regimes de substituição tributária e de antecipação de recolhimento do ICMS com o encerramento de tributação, relativos às operações subsequentes, conforme definições do Convênio ICMS 92, de 20 de agosto de 2015.

Commerce CheckOut - NF-e

Mudanças no XML da NF-e e mudanças significativa no cálculo dos impostos dos produtos envolvidos nestas operações.

Veja mais detalhes em Nota Fiscal Eletrônica

Alíquota interestadual

Adotar-se-á a partir de 01/01/2016 a alíquota interestadual de 4%, 7% ou 12% conforme origem do produto e estado de destino. Caberá ao Estado do destinatário o imposto correspondente ao diferencial de alíquota (CONFORME TABELA ABAIXO). Diferencial de alíquota: É a diferença entre a alíquota interestadual e a alíquota interna do produto no Estado de destino. O Convênio 93/2015 também delimita que, no caso de operações e prestações de serviços destinadas ao consumidor final que não seja enquadrado como contribuinte, a diferença entre a alíquota interna e a interestadual deverá ser partilhada entre o Estado remetente e o Estado de destino da seguinte forma:

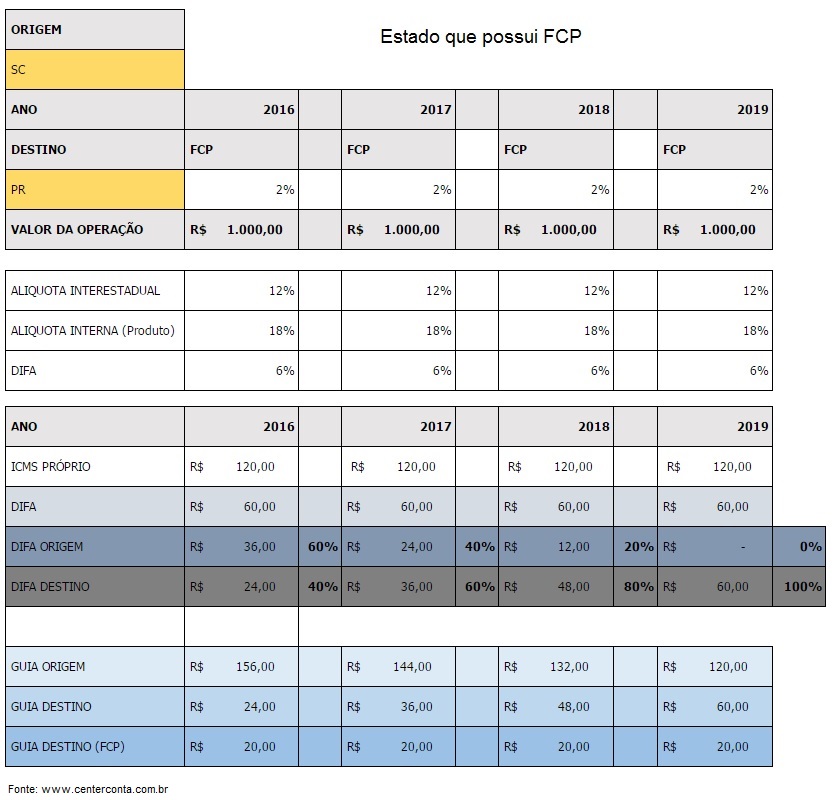

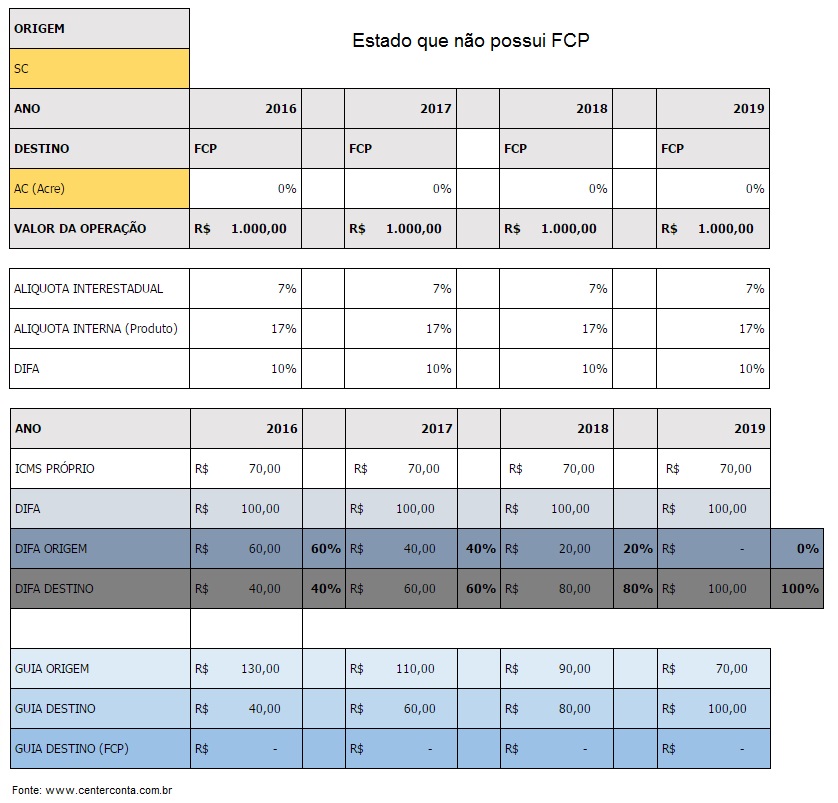

* Para o ano de 2016: 40% (quarenta por cento) para o Estado de destino e 60% (sessenta por cento) para o Estado de origem; * Para o ano de 2017: 60% (sessenta por cento) para o Estado de destino e 40% (quarenta por cento) para o Estado de origem; * Para o ano de 2018: 80% (oitenta por cento) para o Estado de destino e 20% (vinte por cento) para o Estado de origem; * A partir do ano de 2019: 100% (cem por cento) para o Estado de destino.

Cálculo do Diferencial de Alíquota e Distribuição

Segue abaixo exemplos de cálculo do Diferencial de Alíquota e distribuição da partilha, levando-se em conta que alguns Estados tem FCP (Fundo de Combate a Pobreza), sendo que deverá ser consultado a legislação do Estado de destino.

Exemplo do Estado que possui FCP

Exemplo do Estado que não possui FCP

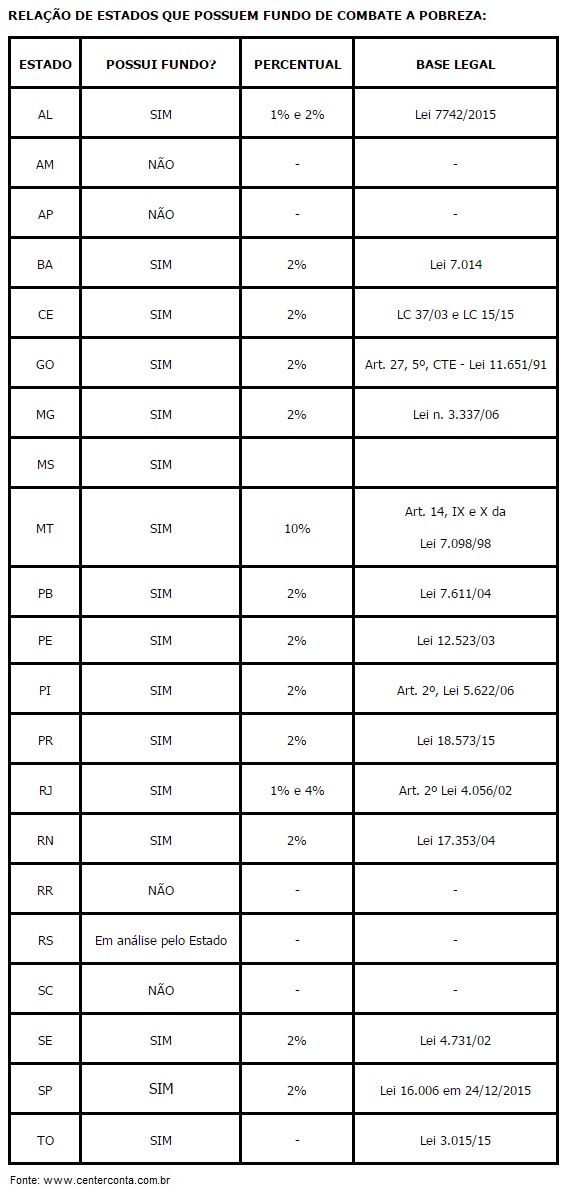

Relação de Estados que possuem FCP

FAQ

Qual Estado fica com o Imposto? Parte do imposto fica no estado que remete a mercadoria e a outra fica no estado que é destinatário. Com isso, ganham todos os estados. É uma regra de quatro anos e ao término deste prazo todo o ICMS ficará no destino e não na origem da mercadoria.

O consumidor final irá pagar algum imposto também? Não. Para o consumidor, nada muda.

Fontes:

- Flávia Victória Valcanaia - Centerconta Contabilidade S/S Ltda. - www.centerconta.com.br

- Nota Técnica 2015/003

- EMENDA CONSTITUCIONAL Nº 87, DE 16 DE ABRIL DE 2015

- AJUSTE SINIEF 5, DE 2 DE OUTUBRO DE 2015 DOU de 08.10.2015

- CONVÊNIO ICMS 93, DE 17 DE SETEMBRO DE 2015 Publicado no DOU de 21.09.15